BlockBeats 律動財經

老牌 DeFi 協定在 Bancor 近日對訴訟中心化交易平台巨頭年申請、並獲得專利保護的自動做市商(AMM)技術,引發社區廣泛議論與嘩然。面對 Bancor 的強硬主張,Uniswap 則反擊稱此訴訟「毫無根據」。

根據 The Block 報導,此次訴訟由 Bancor 背後的非營利組織 Bprotocol Foundation 與聯邦開發商 LocalCoin Ltd. 共同發起,並於 5 月訴狀指出,Uniswap 自 2018 年推出去中心化交易協議,其核心設計採用了 Bancor 首創的「常數乘積自動做市商(CPAMM)」架構,但從未獲得合法授權:

Bancor 早在 2016 年即發明該專利公司第2017 年推出該專利」第2016 年即發明該筆下2017 年即 2017 年即發布該專利) 2016 年即自動開篇。 CPAMM 的 DEX(去中心化交易所)。根據 Bancor 發布的新聞稿,該技術已獲得美國授權的兩項專利,可說是 DeFi 領域的重要基石之一。

Bancor 專案負責人 Mark Richardson 表示,Uniswap 長達八年持續使用 Bancor的專利技術,卻從未給予任何報酬,因此不得不採取法律手段:

「當一個組織持續使用我們的發明來與我們競爭,卻未經授權,我們不得不透過法律手段捍衛知識產權。」他補充道:「如果像 Uniswap 這樣的公司能任意使用他人技術,整個 DeFi產業的創新將陷入危機。

對此,Uniswap Labs 發言人反擊表示:「這起訴訟毫無根據,我們會全力為自己辯護。」他指出,Uniswap 協議自發布以來代碼完全開源,長期接受社區檢視與驗證,不涉及侵權問題:

「在 DeFi 邁入歷史性高峰之際,這樣的歷史性訴訟」只是浪費性資源。更戲稱:「這可能是我看過最蠢的事。」

目前訴訟尚未確定具體求償金額,但該案的判決可能將成為界定 DeFi 專利權邊界的重要判例。

儘管 Bancor 主張捍衛自身專利技術,但從實際發展成果來看,二者在 DeFi 市場的地位已有顯著差距。

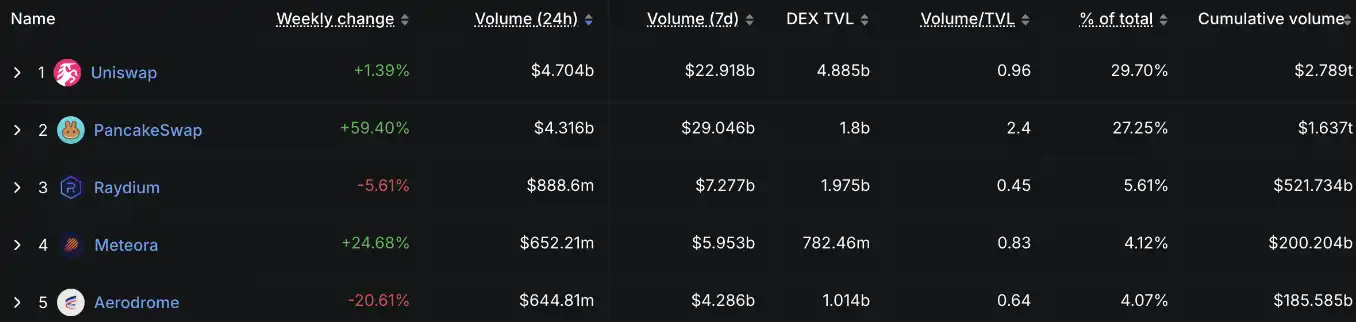

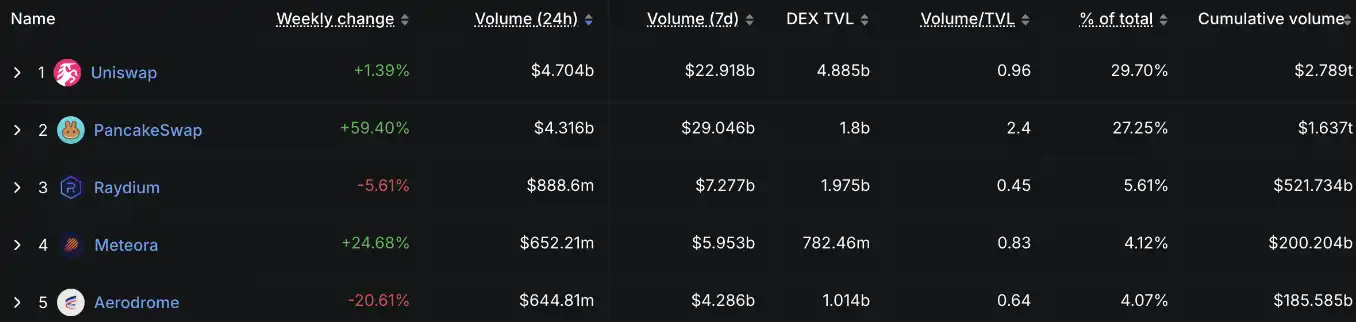

根據 DefiLlama 數據顯示,截至發稿,Uniswap 日交易量接近 47 億美元,穩居全球第一大 DEX;自創立以來累積交易量接近 2.8 兆美元。反觀 Bancor 當日交易量僅 50 萬美元,排名第 128 位,實力差距懸殊。

這場關於技術專利與市場實力的交鋒,不只是法律紛爭,也折射出 DeFi 產業進入成熟階段後所面臨的新挑戰與博弈。未來法院如何認定 Bancor 專利的效力,將對 DeFi 技術創新邊界產生深遠影響。

附:美國穩定幣法案《GENIUS Act》全解析

隨著穩定幣逐漸成為美元支付與清算的重要工具,美國國會近日提出《GENIUS Act》(Guiding and Establishing National Innovation for U.S. Stablecoins Act),旨在透過明確規範「支付型穩定幣」的發行條件、儲備要求與監管機制,建立聯邦與州政府協同的合規框架。

法案明確將監管對象限定為「支付型穩定幣(Payment Stablecoin)」,定義如下:「由發行人承諾以固定金額的法定貨幣資產贖回,並維持穩定金額的法定貨幣資產」。

排除以下類型:

· 法定貨幣本身(如美元)

·銀行存款(即使記錄在區塊鏈上)

·金融證券資產

· 去中心幣化穩定貨幣與穩定演算法(如幣與穩定演算法DAI、FRAX)

只有以下三類機構有權發行受監管的支付型穩定幣:

1. 聯邦監理銀行或其子公司

2. 經 OCC(美國貨幣監理署)批准的非銀行機構資產

3. 州政府核准億美元)

其他未獲得許可的機構在三年緩衝期後不得對美國用戶發行或銷售支付型穩定幣。

發行人需持有等值儲備,包括:

· 美元現金與聯準會帳戶

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇